Jak vnímáte trhy když si dávají pauzu?

Nejste spokojení s nízkými výnosy vašich investic za posledních jeden a půl roku? Máte chuť investování vzdát nebo své investice změnit? Než to uděláte, zastavte se – v minulosti tržní pauzy pomáhaly akciím se nadechnout a většinou byly následovány roky s nadprůměrnými výnosy.

Proto si myslíme, že by bylo chybou se začít hnát za investicemi, kterým se zrovna dařilo, nebo které teď „překonávají ostatní“, nebo si vyvodit závěr, že investování nemá význam. Pokud se poohlížíte za něčím výnosnějším, zvažte, jak moc chcete se svými těžce vydělanými penězi riskovat, protože vyšší výnosy jsou zpravidla spojeny s přijetím vyššího rizika. Možná potřebujete jen snížit vaše očekávání a udělat trochu víc pro to, abyste vaše portfolio připravili na dlouhodobé výnosy.

Jak to bylo v minulosti

Jako investor jste asi nadšen, když akcie letí vzhůru. A to je přesně to, co dělaly mezi březnem 2009 a prosincem 2014. Průměrný roční výnos indexu S&P 500 byl během této doby 22%, dvakrát takový, než je jeho dlouhodobý průměr 9,9%. Takže není překvapivé, když pauza trhů během posledních 18 měsíců vypadá jako zklamání, protože výnosy amerických akcií S&P 500 včetně dividend byly v ročním vyjádření jen 3,1% a ve zbytku vyspělých ekonomik světa akcie dokonce o 3,6% poklesly. Což je špatný výsledek ve srovnání s historickými výnosy a našimi dlouhodobými očekáváními 6% až 8% ročně.

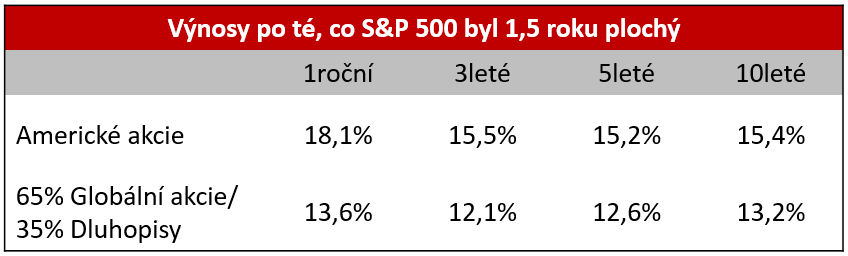

Většina investorů si myslí, že akcie jdou jen nahoru nebo dolů – což je de facto správně, protože pauzy trhů jsou ojedinělé. Znamená ale delší přestávka, že je před námi vážnější propad nebo medvědí trh? Víme, že občas přicházejí, ale v minulosti zpravidla nepřicházely po tržních pauzách. Naopak, akcie většinou nabraly sílu, a v 83% všech případů v roce, který následoval po pauze, rostly vzhůru. Výnos během roku následujícím po pauze byl v průměru 18,1%, a výnosy pokračovaly i následně. Výnos během 5 let následujících po pauze byl v průměru 15,2% ročně, jak ukazuje tabulka.

Zdroj: Morningstar Direct; 1/1/1976-30/5/2016. Americké akcie zastoupeny S&P 500 Total Return Index; mezinárodní akcie zastoupeny MSCI EAFE NR Index; dluhopisy zastoupeny Barclays U.S. Aggregate Bond Index. Hypotetické portfolio je jen pro ilustrativní účely. Výsledky se mohou lišit od výsledků konkrétních investic v konkrétních portfoliích. Indexy jsou neřízené a nejsou míněny jako skutečné investice. Historické výnosy nejsou zárukou výnosů v budoucnosti.

Takže nedopusťte, aby vás přestávka ve výnosech akciových trhů svedla k přechodu k investicím, které zrovna vydělaly více, nebo k opuštění dlouhodobě nastavené strategie. Mohlo by se vám stát, že půjdete do většího rizika, než je vám milé, nebo opustíte trh ve špatnou chvíli.

Stále dodržujte pravidlo diversifikace

Přestávka akciových trhů znamenala také nižší než očekávané výnosy pro mnoho široce diversifikovaných portfolií. Od konce roku 2014 například široce diversifikované portfolio investované z 65% do globálních akcií a z 35% do dluhopisů dosáhlo výnosu 2,3%. Pokud jste investovali někdy v průběhu posledních 18 měsíců, je možné, že jste nakupovali cenné papíry ještě dráže a vaše výnosy jsou teď ještě horší.

Historie nám ukazuje, že akcie a státní dluhopisy se většinou pohybují v opačném směru. Pokud držíte část portfolia v dluhopisech právě se záměrem snížit rizikovost vašeho portfolia, pak byste neměli přestupovat do rizikovějších typů dluhopisů, kde nesete větší riziko a kde přestává platit pravidlo o opačném směru.

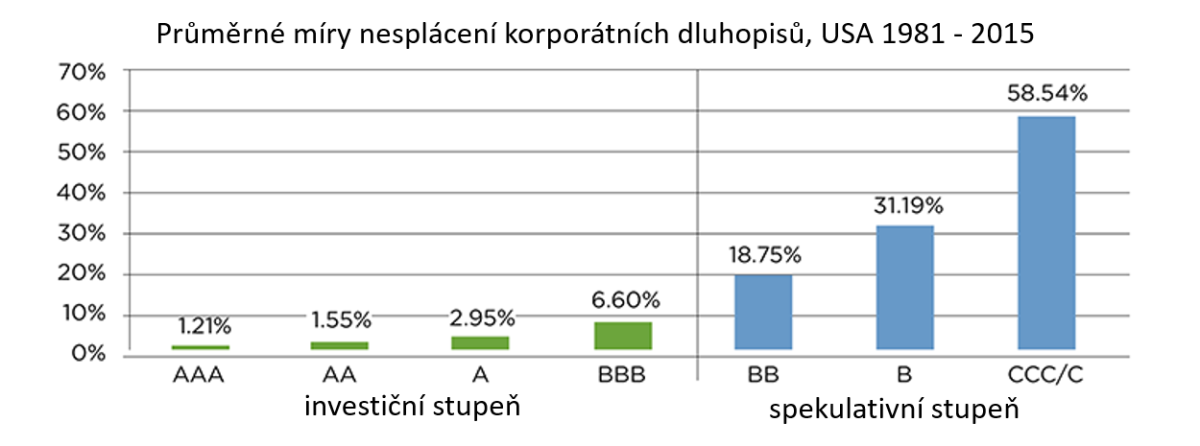

K volbě rizikovějších typů dluhopisů investory tlačí zejména nulové a v některých případech i záporné úrokové sazby státních dluhopisů. Mnoho obchodníků, kteří se snaží v každé době něco prodat, proto přichází s nabídkami podnikových dluhopisů s lákavým výnosem a propracovaným marketingem, takže vše vypadá velice bezpečně. Nenechte se ale zmýlit, protože většina takových dluhopisů nese skrytá rizika. Tím největším je tzv. kreditní riziko, tedy že jako investor do dluhopisu přijdete o investované peníze, protože vám je emitent dluhopisu nebude schopen vrátit. Kreditní riziko se měří tzv. ratingem emitenta uděleným jednou ze 3 oficiálních ratingových agentur a je uváděn v prospektu každého veřejně nabízeného dluhopisu. Pokud dluhopis rating nemá nebo nemá dokonce ani prospekt, který je při veřejné nabídce povinností, pak je to, jako byste si kupovali auto bez servisní knížky, nebo dokonce bez technického průkazu.

Níže vidíte, jak roste pravděpodobnost nesplacení závazků emitenta v závislosti na uděleném ratingu.

Zdroj: Standard & Poor´s

Pokud si chcete být jistí, že vaše portfolio za vámi přijatelného rizika dosahuje optimální výkonnosti, pak byste měli mít správný mix akcií a dluhopisů, citlivě doplněný vhodnými alternativními investicemi, jako jsou komodity, nemovitosti, zlato, či hedgeové fondy. V rámci akcií můžete zvážit přidání akcií malých růstových společností nebo akcií rozvojových trhů, ale vždy by alespoň 80% akciové části portfolia měly tvořit akcie kvalitních firem z vyspělých ekonomik. V dluhopisové části můžete zase přidat rizikové dluhopisy prostřednictvím kvalitně spravovaných podílových fondů. 80% konzervativní složky portfolia by však mělo směřovat do dluhopisů s ratingem BBB nebo vyšším. Jak ukazuje tabulka, i portfolio 65% akcií/35% dluhopisů sestavené z kvalitních mezinárodních investic dosahovalo dobrých výsledků po většině pauz akciových trhů v minulosti, a pomáhalo tak investorům k jejich dlouhodobým finančním cílům.

Držte čas na své straně

Možná vás to svádí zmáčknout knoflík a změnit strategii. Ale historie nám ukazuje, že takové kroky mohou zvýšit vaše riziko nebo vás dostat ze hry ve špatný čas. Minulé tržní přestávky byly většinou následovány dobrými výnosy, a my si myslíme, že to samé nás čeká i nyní.

Zkontrolujte se svým poradcem, že vaše investiční portfolio zahrnuje správný mix akcií, dluhopisů a alternativních investic v souladu s vaší tolerancí k riziku a vašimi finančními cíli. Držte si čas na své straně tím, že zůstanete zainvestovaní, a zvažte přidat kvalitní investice, abyste vylepšili vaší celkovou diversifikaci a byli připraveni na rostoucí tržní kolísavost.